Finanční plánování

Finanční plánování

Co je finanční plán a proč ho mít?

Když se vydáme na výlet na Radhošť, uděláme si nějaký plán cesty. Dopředu víme, jestli půjdeme pěšky, nebo se necháme na Pustevny vyvést autobusem.

Naplánujeme si, kdy máme vyrazit, sbalíme batoh, abychom měli dost jídla a pití, přibalíme pláštěnku a větrovku, kdyby přišla nepohoda.

Takto prozíravě se chováme, když plánujeme jednodenní výlet s rodinou.

V oblasti osobních financí se velmi často chováme úplně jinak. Nemáme rozumný plán cesty. Mnoho lidí žije od výplaty k výplatě, netvoří si žádné rezervy, a když přijde nějaká nepohoda, problém je na světě. Třetina obyvatel by neměla na zaplacení jednorázového výdaje 11 000 Kč, musí si půjčovat a stojí na okraji dluhové pasti.

Když jde o finance, nebuďme lhostejní. Ve finále je to jednodušší než si myslíme.

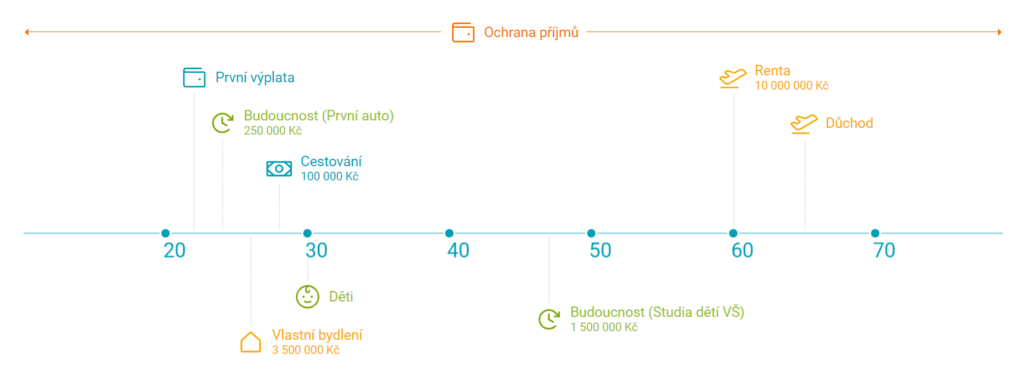

Důležité pro sestavení plánu jsou Vaše cíle a k nim přiřadíme peníze.

Když máme jasně daný plán, motivuje nás k tomu, abychom pokračovali v cestě. Pomáhá nám nepanikařit. Pomáhá nám následně vybrat správné finanční produkty, které se řeší až na samotném konci. Pomůže nám především splnit si dlouhodobé cíle, jako je příprava na stáří.

Na druhou stranu jediná jistota v životě je, že přijde nějaká změna. Proto by Vás plán neměl svazovat, měl by být adaptabilní, připravený na změny.

Kdo je finanční poradce a proč ho mít?

Dobrý finanční poradce je schopný se s klientem bavit ne jen o konkrétních produktech, se kterými klienti často chodí, ale o celém kontextu jeho situace.

K tomu jsou potřeba informace. Dobrý poradce se umí ptát, stanoví s klienty cíle, je spolehlivý a rychlý, neprodává finanční produkty, ale prodává strategii finančního plánu, je vzdělaný a je tu pro klienta dlouhodobě. Není na příjmu jen tehdy, když se trhům daří a venku svítí slunce, ale primárně když jsou na trzích korekce nebo věci nejdou podle plánu. Dobrý poradce Vám dokáže složité téma podat jednoduše, nenabízí Vám zaručené a garantované řešení a když hodnotíte spolupráci po několika letech, máte více majetku, než na začátku.

My Češi jsme pořád navyklí na to, že dělat si vše sám je nejlepší. Sami sobě opraváři, sami sobě doktory, jsme dobří trenéři reprezentace, když se zrovna hraje hokej a často i investiční specialisti.

Já si taky zvládnu „přezout“ kola u auta, ale i přesto auto vozím 2x ročně do servisu. Nemám na to nástroje, bojím se, že bych ty šrouby přetáhl a mohly by pak třeba na dálnici prasknout… vyvážit kola taky neumím… Raději to přenechám odborníkovi, který přezuje 10 aut denně, je to profík, má profesionální nástroje, které já nemám a prostě ví, jak na to. A samozřejmě mu za to zaplatím.

A tak je to i ve financích a investicích – někdo si to dělá sám, rozumí tomu a je to v pořádku. Někdo tomu ale nerozumí (a myslí si že ano – to je ta horší varianta), přesto si to dělá sám, aby ušetřil a ve finále může nadělat mnohem více škody, než užitku. To ale většinou dotyční zjistí až s odstupem času.

Z čeho se plán skládá?

Na začátku řešíme cíle. Co chci řešit, kdy a kolik mě to bude stát.

Př. rekonstrukce domu, studium dětí na VŠ, příprava na rentu

Jedním z klíčů ke správnému sestavení plánu je finanční a majetková bilance.

Kolik měsíčně vydělám a kolik vydám? Rozdíl z této částky je tzv. cash flow.

Z pravidla řešíme s klienty Krizový plán a Rezervní plán

Krizový plán

V krizovém plánu řešíme věci, které často nemůžeme ovlivnit. Můžou nám narušit splnění jednotlivých cílů.

1.IDENTIFIKACE RIZIKA – Co se mi může stát?

- Můj dům mi poškodí živel

- Já, děti nebo zvířata domácí způsobí někomu škodu na zdraví/majetku

- onemocním a budu na pracovní neschopnosti půl roku

- přijdu o práci

- pochybím ve své práci a způsobím škodu zaměstnavateli

- stane se mi vážný úraz

- moje povolání v budoucnu zanikne

- úmrtí – co po sobě nechám za závazky a majetky?

2.PRAVDĚPODOBNOST DANÉHO RIZIKA – Jaká je šance, že se to stane?

- Jaká je pravděpodobnost u vážné zdravotní komplikace, že se stane nemocí vs. úrazem?

- Jaká je pravděpodobnost že srazím srnu ve městě vs. Na vesnici?

- Jaká je pravděpodobnost, že si najdu novou práci do dvou měsíců?

- Jaká je pravděpodobnost, že se mi doma rozbije indukční deska vs. že mě soused vytopí?

3.FINANČNÍ DOPAD – Jak mě to finančně zasáhne?

- Jaký bude mít dopad, když zůstanu doma týden se zlomeninou?

- Jaký bude finanční dopad, když to bude léčba choroby, díky které se dostane člověk na invalidní vozík?

- Kolik mě bude stát koupit nové auto?

- Kolik po mě může chtít zaměstnavatel jako náhradu škody?

- Jak mě finančně ohrozí, když mi vznikne povinnost uhradit léčebné výlohy lyžaři, kterého jsem srazil pod sjezdovkou?

Teprve poté je dobré řešit co s tím.

První na řadě je Prevence. Řadě rizik se dá rozumně předcházet nebo minimálně jejich pravděpodobnost snižovat.

Represe – neboli, co budu dělat, když už se to stane?

- Buď vzniklou škodu nebo výpadek příjmu vykryju z vlastního kapitálu/rezerv = samopojištění

- Spolehnu se na třetí stranu = rodina, dávky od státu (nemocenská, invalidní důchod, podpory)

- Pojištění – majetkové, odpovědnostní a životní.

Jak sami vidíte, pojištění je až posledním bodem, který se u krizového plánu řeší.

O něm si můžete přečíst více v záložce Pojištění

Rezervní plán

Zde naopak řešíme věci, které ovlivnit můžeme. Kolik si odložíme stranou, na co ty peníze vyčleníme.

1. KRÁTKODOBÁ REZERVA

- Je likvidní, na spořícím účtu. Částka je taková, aby se mi s ní dobře spalo, že kdyby se cokoliv pokazilo, mám peníze po ruce.

- Rozbitá pračka, Neschopenka na 2 týdny, oprava auta nebo, atd.

- Výše může být cca 3 až 6 měsíčních výdajů + případně finanční výdaje v horizontu 1 roku

- Důležitý zde není výnos, ale dostupnost této železné rezervy

2. STŘEDNĚDOBÁ REZERVA

- Zde máme různé cíle v poměrně blízké budoucnosti. Cca 3 až 10 let.

- Je to druhý šuplík rezerv, na který už využíváme investiční nástroje, z větší části neakciové.

- Připravujeme se zde na cíle, typicky vlastní zdroje pro hypotéku, založení rodiny, svatba, pokles příjmu u rodičovské, koupě auta, rekonstrukce, studia

- Cílem je, aby peníze překonávaly inflaci. Využíváme nástroje, které jsou dobře likvidní (cca 10 dní), ale víme že chceme dodržet investiční horizont.

- Velká výhoda je, že po 3 letech od zainvestování peněz do fondů nemusíme danit výnos 15%, jak je to například u spořících účtů.

- Posílané částky do rezerv se dají kdykoliv upravovat, podle životní situace.

3. DLOUHODOBÁ REZERVA

- Zde je horizont zpravidla delší 10, 15 i 20ti let

- Nejčastějším cílem je příprava na podzim života, rentu/důchod

- Často to bývá finančně nejnáročnější cíl. Důležité je začít brzy. V opačném případě je nutné počítat s tím, že příprava bude finančně o dost náročnější.

- Zde využíváme často akciové globální řešení portfolia klientů. S delším horizontem výrazně klesá rizikovost.

- Více o tomto investicích najdete v této kartě.

Díky systému tří rezerv je člověk připravený na většinu životních situací, které se u něj objeví. Už jen to, že si k tomu člověk sedne, vydefinuje si cíle a spočítá si, jak budou finančně náročně, je první důležitý krok. Cílem je, aby se člověk seznámil se světem investic, pochopil základy a řídil se plánem, který spolu sestavíme.

Pokud nevíte, kde začít

Jednotlivé finanční produkty jsou až na konci.

Na začátku by měla být strategie.

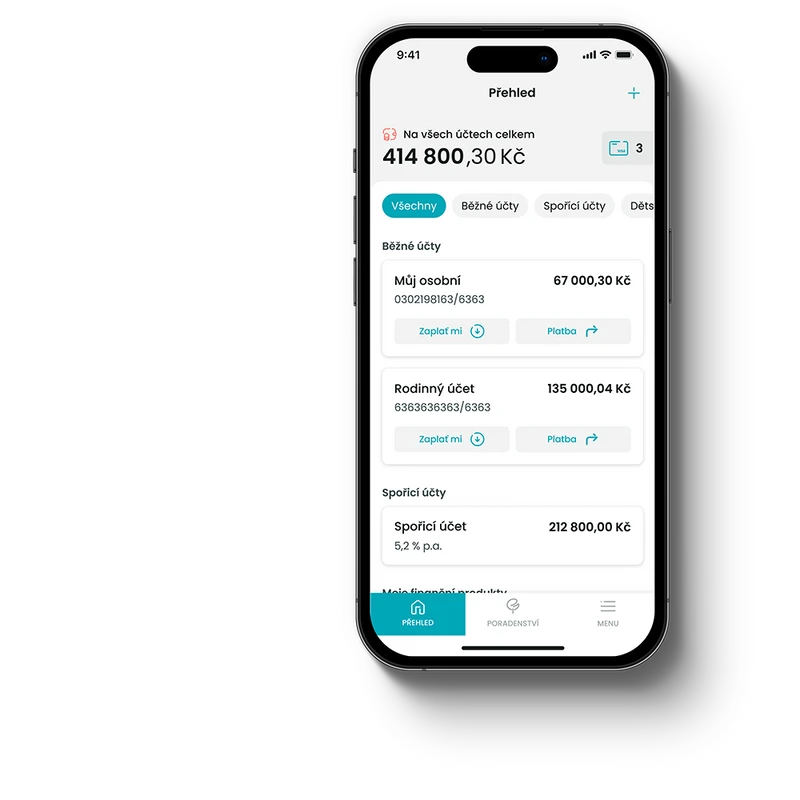

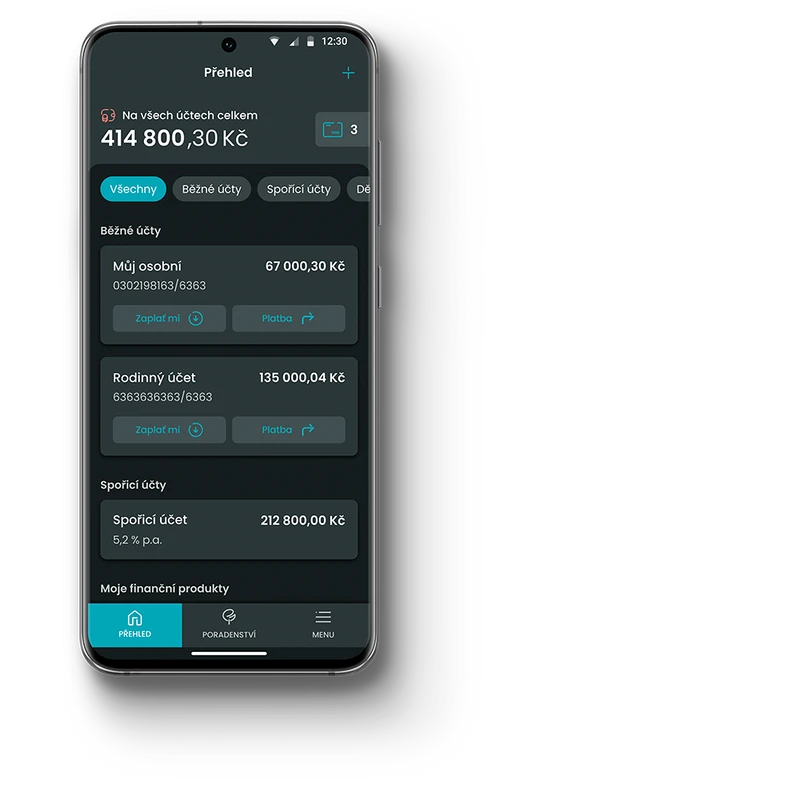

Celý finanční život v jedné appce

Pro naše klienty máme aplikaci, kde mají kompletní přehled o svých investicích, pojistných smlouvách i finanční bilanci.