Penze

Myslete na své starší já!

Spoléháte se v zabezpečení na stáří na stát nebo sami na sebe? Pokud na sebe, víte, kolik je potřeba někde nashromáždit peněz? Jak tyto peníze následně čerpat? Příprava na stáří je jeden z největších a nejdražších cílů ve finančním plánu každého klienta. Rozhodující je, jakou pozornost tomu dáme a kdy začneme.

Hrozba nedostatku penzí v budoucnosti

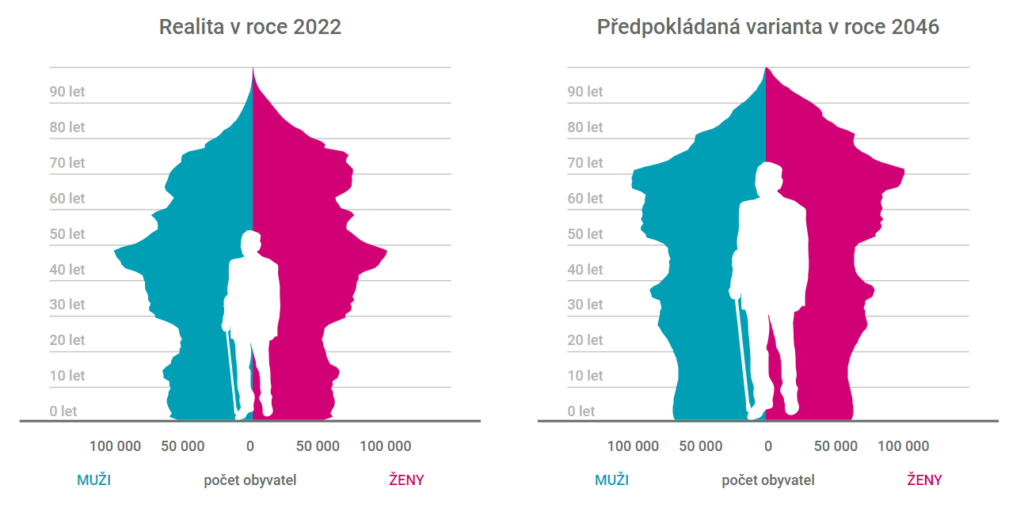

Počet obyvatel starších 65 let roste, což vede k rostoucímu schodku v důchodovém účtu, neboť státní systém důchodů je průběžný.

Výběr pojistného formou daní na sociální pojištění nejsou dostatečné k pokrytí celkových nákladů na důchody. Bude-li současný trend pokračovat, může se stát, že stát bude muset omezit důchodové výplaty. Již dnes si stát půjčuje na běžný roční provoz rozpočtu. Celkové zadlužení sice není tak hrozné. To, co je alarmující je ale tempo růstu našeho dluhu. Důchody jsou již dnes s přehledem největší položkou státního rozpočtu.

Důchodová aplikace ČSSZ

Víte, že máte možnost podívat se na stránky České správy sociálního zabezpečení a přihlásit se přes tuto aplikaci do portálu, kde uvidíte kolik let máte odpracovaných, kdy Vám vzniká nárok na pobírání starobního důchodu, kolik jste odvedli vy a případně zaměstnavatelé na odvodech během těch let?

Najdete zde i předběžnou výši Vašeho důchodu. To co doporučuji klientům, je kontrola těch údajů. Někdy se stane, že je tam nějaká bota a určitě se lépe řeší dnes, než za 10 nebo 25 let. Odkaz skrze obrázek:

Nejčastější chyby?

- Lidi s přípravou začínají pozdě nebo vůbec.

- Když si posílají pár stovek na penzijní spoření, berou to jako dostatečné.

- Často žijí s tím, že budou mít minimální výdaje. Jenže kdo ví, dnes žijeme ve státu, kde je například hrazená zdravotní péče. S pohledem na schodky ve státním rozpočtu si nemyslím, že v budoucnu nebude nutnost minimálně spoluúčasti.

- U majitelů firem se často setkávám s tím, že jediná forma investic je ta do vlastního podnikání. Spoléhají potom na to, že se jim okamžik prodeje nebo předání firmy povede a z toho budou žít. Je dobré rozkládat rizika.

- Nejčastější je však to, že stále více než 2 miliony lidí mají své úspory ve starých transformovaných penzijních fondech. Vyznačují se tím, že je zde garance nezáporného výnosu, to znamená, že s penězi penzijní společnosti pracují velmi opatrně, investují do pokladničních poukázek, peněžních aktiv a dluhopisů státu. Výnos je cca 1% ročně. Máme zde inflaci, která je v průměru cca 3% a rázem se nám z garance, že fondy nebudou mít záporný výnos stává garance, že fondy nikdy nepřekonají inflaci. Takřka každému klientovi pomáháme minimálně s převodem do nového doplňkového penzijního spoření a nastavením správné strategie.

Příklad z praxe

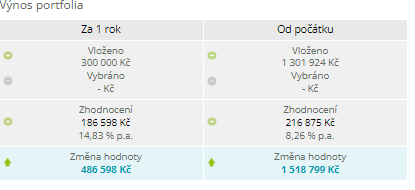

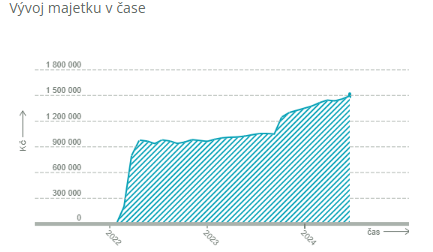

Jeden příklad, který mě zrovna napadá je u naší klientky. Spolupracujeme tři roky a na začátku spolupráce měla nějaké peníze našetřeny. Řekla mi, že nyní pracuje na plný úvazek jako učitelka na střední škole, bylo jí 57 let a cítila, že už potřebuje zvolnit. S manželem už měli splacenou hypotéku, děti měli své rodiny a radost jí dělaly vnoučata. Ze zvyku si posílala peníze na staré penzijní připojištění a něco přidával i zaměstnavatel. Zbylé peníze měla po různých produktech, které nebyly úplně ideální (nákladové investiční fondy starší generace, investiční pojištění, spořící účet). Měsíčně si vydělala 30 000 Kč, zhruba polovina z výplaty jí zbude. Chtěla by jít na částečný úvazek a zachovat si stejné finanční možnosti.

Když jsem jí představil, jaké máme možnosti, co bych dělal jinak a na co se zaměřit, byla z toho nadšená.

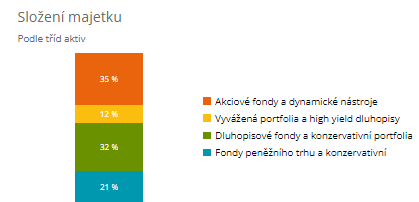

- Sestavili jsme vyvážené investiční portfolio, kde jsme přesunuli majetek z původních nástrojů. Snížili nákladovost a zvýšili potenciál výnosu. Převedená částka cca 1 000 000 Kč

- Postarali jsme se o pojištění majetku (rodinný dům a odpovědnosti z provozu vozidla), zrušili jsme drahé pojištění a rozhodli jsme se peníze odkládat spíš do rezerv.

- Převedli jsme staré penzijní připojištění do doplňkového penzijního spoření s vyváženou/dluhopisovou strategií, kde je potenciál výnosu místo 1% někde kolem 4% ročně

Na penzijní jsme nastavili 1000 Kč, čerpali jsme plný státní příspěvek + peníze od zaměstnavatele. Cílem pro klientku bylo mít zde v 60ti letech cca 700 000 Kč, abychom mohli peníze čerpat formou PŘEDDŮCHODU.

To umožní člověku čerpat své naspořené prostředky ze smlouvy 2 až 5 let před řádným starobním důchodem, aniž by to klientovi snižovalo výši tohoto důchodu. Klientka nemusí platit sociální a zdravotní a peníze jí chodí formou renty po dobu pěti let. Během toho se zhodnocují a nebudeme platit daň z příspěvků zaměstnavatele ani vracet státní příspěvky.

Z penzijního spoření budeme tedy čerpat cca částku 12 700 Kč měsíčně a klientka bude mít snížený úvazek v práci – cca 2 dny v týdnu, který jí bude dokrývat zbylé peníze měsíčně - Portfolio, kde klientka uložila naspořené peníze a měsíčně přidávala 10 000 kč, nám během dvou a půl let vydělalo cca 217 000 kč. Nyní bude 5 let čekat a snížíme posílané měsíční částky.

- V 65ti letech klientky, kdy bude mít možnost čerpat řádný starobní důchod, který bude odhadem 20 000 Kč, začneme odkupovat investiční portfolio.

Pokud by odebírala 10 000 Kč na dnešní peníze (bude se o inflaci zvedat), vydržel by jí majetek cca po dobu 30ti let.

Tohle a mnohem více se dá dělat u lidí, kteří mají dostatek času na přípravu.

Dá se začít s několika stovkami. Důležité je první vybudovat návyk v odkládání peněz stranou.

Jak čerpat naspořené peníze?

Jakým tempem a odkud čerpat peníze, které jste odkládali na stáří? Pokud teprve začínáte, jak vypočítat to, kolik by jste měli odkládat stranou a co vám ukrojí inflace?